Mit der Reform des Gemeinnützigkeitsrechts besteht seit dem Jahr 2020 die Möglichkeit, eine gewerbliche Servicegesellschaft mit ihrem Geschäftsbetrieb nach Maßgabe des § 57 Abs. 3 AO in eine gemeinnützige GmbH umzuwandeln. Noch immer ungeklärt ist dabei der Umgang mit Verlustvorträgen. Dies ist umso relevanter, da viele Betriebe während der Pandemie Verluste erzielt haben.

Verluste in steuerpflichtigen wirtschaftlichen Geschäftsbetrieben

Entstehen einer gemeinnützigen Organisation Verluste innerhalb der Sphäre des steuerpflichtigen wirtschaftlichen Geschäftsbetriebs oder der Vermögensverwaltung, sieht die Finanzverwaltung dieses grundsätzlich als gemeinnützigkeitsschädlich an, vgl. AEAO Nr. 4 bis Nr. 9 zu § 55 Abs. 1 Nr. 1 AO. Dies kann zu einer Aberkennung der Gemeinnützigkeit im Verlustjahr führen.

Werden Verluste erzielt, müssen diese nach Ansicht der Finanzverwaltung mit Gewinnen des steuerpflichtigen wirtschaftlichen Geschäftsbetriebs aus den letzten sechs Jahren oder des/-r Folgejahre/-s ausgeglichen werden können.

Der BFH hat schon früh entschieden, dass aber nicht jeder Verlust zwangsläufig zur Aberkennung der Gemeinnützigkeit führen muss. In Anlehnung an die zivilrechtliche Praxis solle es auf das „pflichtgemäße Ermessen“ der Organmitglieder ankommen (BFH, Beschluss vom 29. Februar 2008 – I B 159/07). Jüngst hat auch das FG München in diese Richtung entschieden (FG München, Urteil v. 25.04.2016 7 K 1252/14). Der BFH hat dies zwar in der Folge nicht erneut ausdrücklich bestätigt, jedoch auch nicht widersprochen, sodass sich in der Zusammenschau eine Tendenz in der Rechtsprechung ergibt, nicht alle Verluste als gemeinnützigkeitsschädlich anzusehen.

Dieser Tendenz hat sich die Finanzverwaltung – zumindest beschränkt auf Verluste aus der Corona-Pandemie – angeschlossen. Mit BMF-Schreiben vom 9. April 2020 hat die Finanzverwaltung ausdrücklich festgestellt, dass es für die Gemeinnützigkeit unschädlich ist, wenn Verluste, die nachweisbar auf die Auswirkungen der Corona-Krise bis zum 31. Dezember 2020 im steuerpflichtigen wirtschaftlichen Geschäftsbetrieb oder in der Vermögensverwaltung zurückzuführen sind, mit Mitteln anderer Bereiche ausgeglichen werden dürfen. Zu beachten bleibt hierbei die bestehende Nachweispflicht, welcher durch entsprechende Unterlagen und Aufzeichnungen nachgekommen werden kann.

Verlustvorträge bei Umwidmung gewerblicher Service-GmbH

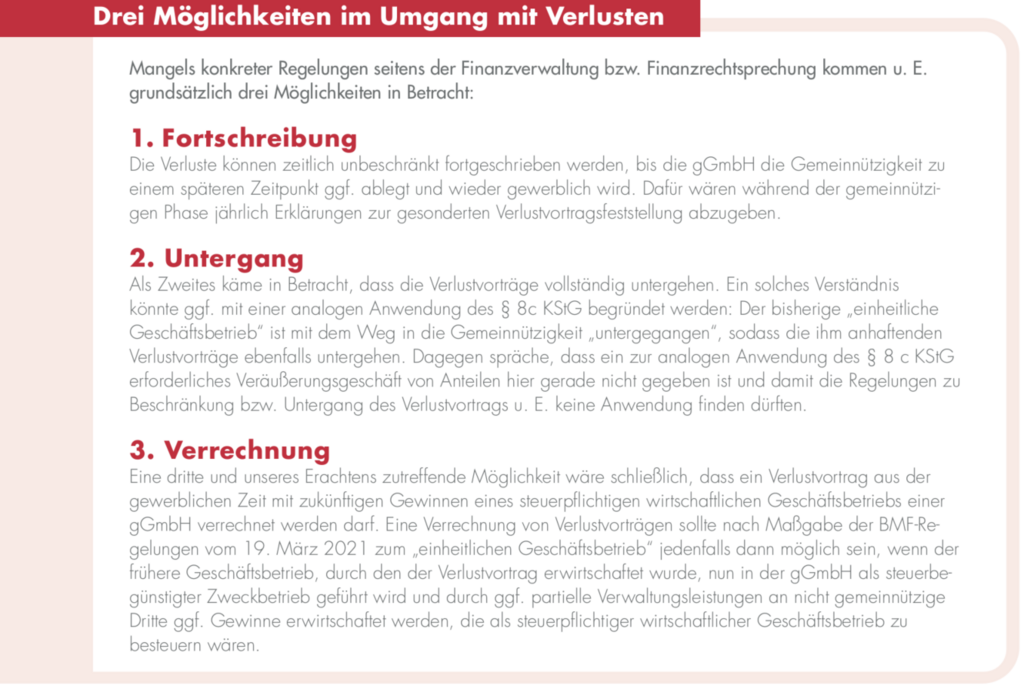

Bisher noch nicht abschließend geklärt ist jedoch die Frage, wie mit Verlusten von gewerblichen Servicegesellschaften umzugehen ist, wenn die Servicegesellschaft nach Maßgabe des § 57 Abs. 3 AO in eine gemeinnützige Gesellschaft umgewidmet wird. Gemeint ist ein solcher Vorgang: Eine gewerbliche Service-GmbH hat in der Vergangenheit aufgrund ihres Geschäftsmodells Verluste erwirtschaftet, die gesondert festgestellt wurden. Nun wird die GmbH mit ihrem bisherigen Geschäftsbetrieb (z.B. Verwaltungsleistungen) durch eine Anpassung des Gesellschaftsvertrags in Anlehnung an die Mustersatzung nach AO in eine gGmbH umgewidmet. Derselbe Geschäftsbetrieb wird aufgrund der Regelungen nach § 57 Abs. 3 AO zukünftig als Zweckbetrieb geführt. Ein in der Vergangenheit aufgebauter Verlustvortrag würde im Rahmen der Eröffnungsbilanz in die Lebensphase der gGmbH mit übergehen. An dieser Stelle stellt sich die Frage, wie für Zwecke der zukünftigen Steuerdeklaration der gGmbH mit den handels- wie steuerrechtlichen Verlustvorträgen aus der Vergangenheit umzugehen ist.

Ob darüber hinaus auch Gewinne solcher von der gGmbH „neu begründeter wirtschaftlicher Geschäftsbetriebe“ mit einem Verlustvortrag verrechnet werden dürfen, ist bislang seitens der Finanzverwaltung noch nicht geregelt. Aus Gründen der Gleichbehandlung mit gewerblichen Unternehmen dürfte einer gesamthaften Verrechnung von positiven wie negativen Ergebnissen verschiedener ertragsteuerpflichtiger Geschäftsfelder innerhalb eines steuerbegünstigten Unternehmens grundsätzlich nichts entgegenstehen. Eine derartige Beschränkung könnte zumindest aus der Regelung des § 8 c KStG, wie oben ausgeführt, u. E. nicht hergeleitet werden.

Die zuletzt genannte Möglichkeit stellt in Bezug auf zukünftige Vorteilhaftigkeitsszenarien, die mit der Umwidmung einer Service GmbH in eine gGmbH (ein-)geplant werden können, aus Sicht der Unternehmen sicherlich die günstigste Lösung dar. Ob die Finanzverwaltung dieser Ansicht folgen wird, bleibt abzuwarten.

Daher gilt: Sollten Sie über eine Umwidmung nachdenken, erörtern wir gerne gemeinsam mit Ihnen, welche steuerlichen Auswirkungen dies konkret bei Ihnen hat. Gerade da sich die Finanzverwaltung zum Umgang mit Verlustvorträgen noch nicht positioniert hat, ist eine frühzeitige Kommunikation und Abstimmung mit der Finanzbehörde unabdingbar, um Ihre Interessen bestmöglich umsetzen zu können. Sprechen Sie uns gerne an!

Fazit

Verluste in der Sphäre des steuerpflichtigen wirtschaftlichen Geschäftsbetriebs können die Gemeinnützigkeit gefährden. Sind die Verluste durch die Corona-Pandemie entstanden, ist das nicht schädlich, soweit der notwendige Nachweis erbracht werden kann. Nicht abschließend geklärt ist der Umgang mit Verlusten bzw. Verlustvorträgen bei Umwidmung einer Service GmbH in die Gemeinnützigkeit. Um hier eine möglichst interessengerechte Gestaltung zu erreichen, ist eine frühzeitige Abstimmung mit der Finanzbehörde unabdingbar.

Dieser Artikel stammt aus unserem Mandantenmagazin Curacontact, das 4 x im Jahr aktuelle Themen für die Gesundheits- und Sozialwirtschaft, für Öffentlichen Sektor und Kirche aufbereitet. Interesse? Jetzt kostenlos abonnieren!

Erfahren Sie auch mehr zu unserer Mandantenzeitschrift Curacontact.